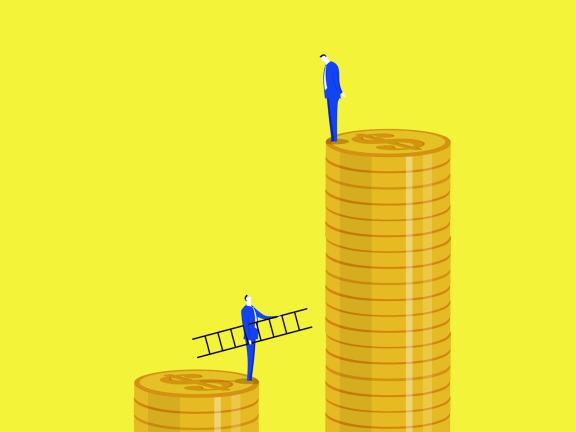

Les locataires deviennent de moins en moins propriétaires

L’INSEE réalise depuis 30 ans une grande enquête sur le logement. Tous les 3 ans, elle évalue l’évolution dans ce domaine. Les résultats de l’enquête de 2016 ont été publiés en février dernier. Il s’avère que les locataires, d’année en année, accèdent de plus en plus difficilement à la propriété. Cette difficulté croissante est en lien avec l’augmentation des inégalités.

Les prix de l’immobilier dans l’ancien ont fait un bon de 250% en France depuis 1996. Dans le même temps, les revenus n’ont progressé que de 40%. Le coût de l'acquisition d'un bien immobilier est donc devenu plus important.

Un bien immobilier représente 5 années de revenu

Sur les vingt dernières années, les loyers ont augmenté de 46%. Cette hausse du coût du logement pour les locataires pénalise très clairement leur capacité d’épargne (la possibilité de constituer un apport personnel). A cette hausse des loyers s’ajoute la hausse des prix d'acquisition des biens immobiliers. Conséquence logique de cette baisse du revenu disponible et de la hausse des prix, l'achat d'un bien immobilier représente désormais près de 5 années de revenus du ménage, contre 3 années au début des années 2000.

Un accès au crédit immobilier plus exigeant

La baisse constatée des taux d'intérêt a principalement maintenu le taux d’accession à la propriété des ménages français. En effet, les taux d'intérêt des crédits immobiliers ont fortement baissé en 2016. Ils ont donc facilité les souscriptions. La capacité d'emprunt des ménages a ainsi pu être préservée. Pour une même mensualité de remboursement d’un crédit immobilier, la part de capital emprunté est plus importante avec un taux d'intérêt faible. Cette augmentation théorique de la capacité d’emprunt a en réalité compensé la hausse des prix de l’immobilier.

Même lorsque le coût de l’emprunt immobilier est réduit, les organismes prêteurs exigent des garanties. Les ménages les plus aisés ont donc plus de chances de devenir propriétaires, ce qui était moins flagrant auparavant. Pour autant, compte tenu de la baisse des taux d’Intérêt, l’apport personnel a été divisé par trois au cours des deux dernières années, soit environ 10 % du montant du prêt, alors qu’il était d’environ 30% en 2013 ! (enquête INSSEE). La tendance s’est donc inversée. Le coût d’un crédit immobilier est en effet allégé avec un taux d’intérêt faible. L’apport personnel reste cependant vivement conseillé pour maximiser les chances d’accord de financement. En 2016, il était ainsi en moyenne de 20 729 euros (source la tribune).

À lire également :

Cet article a été relu par Karine Dabot, avocate depuis 1994 au barreau d'Aix-en-Provence.

Spécialisée en droit bancaire, voies d'exécution et droit des sûretés, elle intervient principalement en contentieux civil et commercial, transactions immobilières et saisie immobilière.